Los

conflictos políticos generan incertidumbre económica de diferente índole,

afectando en tiempo desigual a patrimonios, rentas y salarios. La diferencia de percepción y por lo tanto de

reacción ante un conflicto radica en parte en el tiempo percibido de impacto, y

así, mientras un asalariado no tiene conciencia de una amenaza inmediata, lo

que rebaja para él la gravedad del conflicto, el propietario de un patrimonio

trata de hacer un inmediato balance de posibles consecuencias, y con sus

decisiones afecta al curso del propio conflicto.

El

crecimiento de la economía mundial en el último siglo, ha venido acompañado de

un enorme crecimiento del patrimonio financiero, con dos características diferenciales

respecto al patrimonio secular basado en bienes raíces: volatilidad y

movilidad. El cambio de sede social de empresas desde Cataluña es un ejemplo de respuesta inmediata ante la amenaza

percibida de pérdida de valor, y las

cotizaciones bursátiles que responden con inmediatez al simple anuncio, una de

sus manifestaciones más visibles. Un

clásico en el análisis de inversiones son los estudios que demuestran que

frente a cualquier otra alternativa, la renta variable siempre ha conservado

mejor el valor del patrimonio, a condición de estar suficientemente

diversificado. Los últimos 100 años son

un buen campo de prueba. Un relato de este periodo destaca que “desde el inicio del siglo XX, el mundo ha

presenciado al menos una docena de hiperinflaciones, 20 recesiones, casi 200

impagos de deuda soberana, dos crisis financieras mundiales y 12 mercados

bajistas. El panorama geopolítico fue aún peor: siete pandemias mundiales, dos

guerras mundiales, cientos de guerras civiles o regionales, más de 2.000

detonaciones nucleares, así como revoluciones comunistas tanto en los países

más grandes como en los más poblados del mundo”. Ante un recuento de

acontecimientos tan demoledor, el estudio indica que desde el año 1.900 el

rendimiento de la acciones en EE.UU.

ha sido de un promedio anual del 9,6%, un 4,6% de los bonos y un 3,5% de los

activos inmobiliarios. Tres puntos porcentuales menos si consideramos la

inflación. Ni tan mal, si no fuera porque cada parte no se representa ni mucho

menos por el promedio del todo. No es

tan fácil, pero en tiempos en los que se siente la amenaza tan próxima ayuda a

pasar la noche mejor.

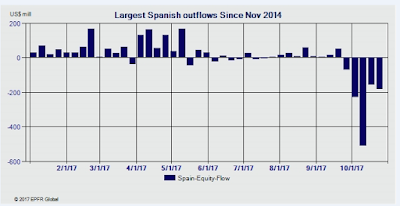

España está

entre los países más endeudados del mundo, tanto relativo a su tamaño, como en términos

absolutos. Entre los mayores

destructores permanentes de patrimonio está el impago de deuda, jinete junto al

que cabalgan los otros tres: inflación, guerras y revoluciones. La crisis de

Cataluña es un acontecimiento que destruye valor –arriesga impagos y trae ecos

de revolución- y eso pone en alerta a nuestros prestamistas. De cuanto dure y

cómo se gestione el conflicto dependerá la profundidad de los daños, pero

aceptando que pueda discutirse la distribución de responsabilidades de haber

llegado hasta aquí, la decisión de los partidos del bloque constitucionalista de recuperar la legalidad y llamar a

elecciones es cuando menos un ejercicio de realismo que a la par que reconoce

que la complejidad a la que se ha llegado en el proceso descentralizador lo

hace difícilmente reversible, y por lo tanto no gestionable desde fuera de

Cataluña, trata de limitar el tiempo de

los daños. Cataluña, como muchas otras comunidades autónomas, está mucho más

cerca en su funcionamiento y estructura de un Estado independiente que de un

territorio de descentralización administrativa, y eso tiene difícil vuelta atrás,

de modo que en interés de todos, mejor sofocar pronto los amagos de incendio y

sin perder más tiempo, ni mirar atrás, empujar hacia adelante. En eso, y aunque sea poco, hasta lo que ha

decidido el BCE, ayuda.

n A la espera del probable relevo

en la Presidencia de la FED, el BCE encara una renovación casi total